Reisekostenabrechnung Online

Hier kann eine Reisekostenabrechnung für Deutschland oder das Ausland mit Reisepauschalen für Verpflegungsmehraufwendungen, Übernachtungen und Fahrtkosten kostenlos online erstellt werden.

| |

In vielen Firmen erfolgt die Reisekostenabrechnung der Angestellten über ein Formular zur Reisekostenerfassung, welches dann per Hand ausgefüllt und zur Abrechnung eingereicht wird. Auf dieser Seite lassen sich die Reisekosten online mit dem integrierten Reisekosten-Rechner berechnen und anschließend als PDF-Datei ausgeben.

Die Reisekostenabrechnung dient dazu, dem Arbeitnehmer die durch die Reise entstandenen Spesen wie Fahrtkosten, Übernachtungskosten, Verpflegungsmehraufwendungen oder Reisenebenkosten auszuzahlen. Für die Auszahlung von Reisekosten ist es zur Vereinfachung dabei zulässig, Reisekostenpauschalen wie Kilometerpauschalen, Verpflegungspauschalen oder Übernachtungspauschalen zu verwenden und diese in der Lohnabrechnung als steuerfrei und sozialversicherungsfrei auszuweisen. In Reisekostenabrechnungen für Auslandsreisen lassen sich je nach Reiseland höhere Reisepauschalen ansetzen als für Auswärtstätigkeiten in Deutschland. Die Tagessätze für Auslandsreisen finden Sie in nachfolgenden PDF-Dateien:

Reisekostenvergütung bei Auslandsreisen für 2016

Reisekostenvergütung bei Auslandsreisen für 2017

Reisekostenvergütung bei Auslandsreisen für 2018

Reisekostenvergütung bei Auslandsreisen für 2019

Reisekostenvergütung bei Auslandsreisen für 2020

Reisekostenvergütung bei Auslandsreisen für 2021

Reisekostenvergütung bei Auslandsreisen für 2023

Reisekostenvergütung bei Auslandsreisen für 2024

Reisekostenabrechnung erstellen

In der Reisekostenabrechnung auf dieser Seite lassen sich die durch den Arbeitgeber steuerfrei auszahlbaren Reisekosten für Arbeitnehmer online berechnen und die Ergebnisse in einem Reiseabrechnungsformular als PDF-Datei ausgeben. Für Auslandsreisen können die Pauschalen individuell entsprechend der geltenden Pauschbeträge für das jeweilige Reiseland eingegeben werden. Die einfach gehaltene Reisekostenermittlung durch den Reisekostenrechner erfolgt ohne Gewähr. Die Art und Weise, wie Reisekosten vom Arbeitgeber erstattet werden, ist zu meist im Arbeits- oder Tarifvertrag geregelt. Falls Reisekosten ohne Hotel und Verprflegungsmehraufwand abgerechnet werden sollen, kann diese Fahrtkostenabrechnung genutzt werden.

Erstattung der Fahrtkosten

Bei den Fahrtkosten werden die Fahrten mit eigenem PKW und die Fahrten mit öffentlichen Verkehrsmitteln unterschieden. Für die Nutzung eines eigenen PKWs kann ein individuell berechneter Kilometersatz oder die Kilometerpauschale in Höhe von 30 Cent/km verwendet werden. Der Reisekostenrechner verwendet standardmäßig das pauschale Kilometergeld. Für den individuell berechneten Kilometersatz kann ein Fahrtkostenrechner hilfreich sein. Bei der Nutzung von öffentlichen Verkehrsmitteln werden die tatsächlichen Kosten angesetzt. Zu den Reisenebenkosten zählen etwa Parkgebühren, Versicherungskosten für Reiseunfälle oder Reisegepäck oder auf der Reise entstandene Telefonkosten sowie Schadensersatzleistungen infolge von Verkehrsunfällen.

Reisekostenpauschalen AN für Deutschland 2022-2025

| Pauschale | 2022 | 2023 | 2024 | 2025 |

|---|---|---|---|---|

| Reise 24h | 28 Euro | 28 Euro | 28 Euro | *28 Euro |

| Reise >8h | 14 Euro | 14 Euro | 14 Euro | *14 Euro |

| An-u. Abreisetag | 14 Euro | 14 Euro | 14 Euro | *14 Euro |

| Übernachtung ohne Beleg | 20 Euro | 20 Euro | 20 Euro | 20 Euro |

| Eigener PKW | 30 Cent/km | 30 Cent/km | 30 Cent/km | 30 Cent/km |

Eintägige Reisen im Inland ohne Übernachtung

Für eintägige auswärtige Reisen ohne Übernachtung kann bei einer Abwesenheitsdauer von mehr als 8 Stunden in 2025 eine Pauschale von vrs. 14 Euro (2024: 14 Euro) berücksichtigt werden. Dies gilt auch, falls die berufliche Tätigkeit über Nacht ausgeübt wird und die Abwesenheitsdauer ohne Übernachtung insgesamt mehr als acht Stunden von der Wohnung beträgt. Abwesenheitszeiten können zusammengerechnet werden, wenn der Arbeitnehmer an einem Kalendertag mehrfach bzw. über Nacht an zwei Kalendertagen ohne Übernachtung auswärts tätig. Die Pauschale wird dann für den Kalendertag berücksichtigt werden, an dem der Arbeitnehmer den überwiegenden Teil abwesend ist.

Mehrtägige Reisen im Inland mit Übernachtung

Für den An- und Abreisetag bei einer mehrtägigen Reise mit Übernachtung kann in 2025 ohne Mindestabwesenheitszeit eine Pauschale von jeweils vsl. 14 Euro (2024 14 Euro) berücksichtigt werden. Für die Zwischentage, bei denen der Arbeitnehmer 24 Stunden von seiner Wohnung abwesend ist, kann eine Pauschale von voraussichtl. 28 Euro (2024 28 Euro) berücksichtigt werden.

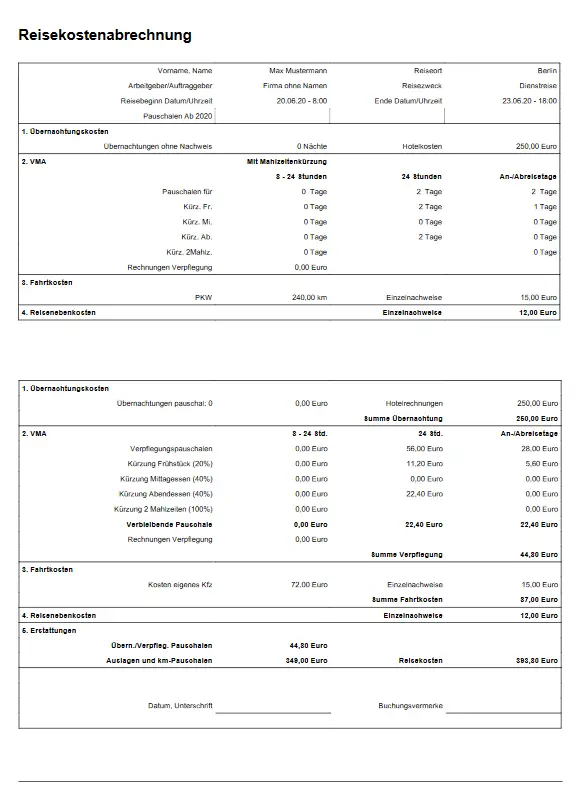

Beispiel: Der Arbeitnehmer ist im Jahr 2020 auf einer 3-tägigen Dienstreise. Mit dem eigenen Pkw werden insgesamt 240 km zurückgelegt.

Der Arbeitgeber bucht ein Hotel für zwei Übernachtungen jeweils mit Frühstück sowie einmal Abendessen.

Folgende Verpflegungsmehraufwendungen können vom Arbeitgeber steuerfrei erstattet werden:

Anreisetag: 14,00 Euro

Zweiter Tag: 28,00 Euro

Abreisetag: 14,00 Euro

Abzuziehen sind für das Frühstück 2 x 5,60 Euro und das Abendessen 11,20 Euro.

Insgesamt verbleibt ein Betrag in Höhe von 33,60 Euro.

Als Fahrtkosten können 0,30 Euro/km und damit 72 Euro vom Arbeitgeber erstattet werden.

Alternativ kann über ein Fahrtenbuch ein individueller Kilometersatz ermittelt werden.

Soweit der Gesamtbetrag 105,60 Euro nicht steuerfrei vom Arbeitgeber erstattet wird, können entsprechende Werbungskosten in der Steuererklärung geltend gemacht werden.

Übernachtungskosten

Die Höhe der Übernachtungspauschale in Deutschland beträgt 20 Euro. Der Arbeitgeber darf diesen Betrag erstatten, sofern keine Hotelrechnung vorgelegt wird. Im Rahmen des Werbungskostenabzugs oder Betriebskostenabzugs bei Selbständigen lassen lediglich die tatsächlich entstandenen Übernachtungskosten berücksichtigen, falls diese vom Arbeitgeber bzw. Auftragsgeber nicht erstattet wurden. Ist in der Hotelrechnung ein Frühstück oder eine andere Mahlzeit enthalten, so ist eine entsprechende Kürzung der Verpflegungspauschalen vorzunehmen.

Reisekosten als steuerfreier Ersatz oder Werbungskosten

Der Arbeitgeber kann dem Arbeitnehmer die Pauschalen steuer- und sozialversicherungsfrei ersetzen. Sofern die Pauschalen nicht oder nicht vollständig ausgezahlt werden, kann der Arbeitnehmer diese als Werbungskosten in der Steuererklärung geltend machen.

Der Abzug der Verpflegungsmehraufwendungen ist auf die ersten drei Monate

einer Tätigkeit an derselben Tätigkeitsstätte beschränkt. Eine Unterbrechung der beruflichen Tätigkeit führt zu einem Neubeginn der Dreimonatsfrist, sofern sie mindestens 4 Wochen dauert.

Sollen die Reisekosten als Werbungskosten oder Betriebsausgaben geltend gemacht werden, sofern keine Erstattung erfolgte, so sind die Übernachtungspauschalen zu streichen, da als Werbungskosten oder Betriebsausgaben nur die tatsächlichen Übernachtungskosten abzugsfähig sind. Auch sind in diesem Fall gegebenenfalls Pauschalen oder tatsächliche Kosten für Frühstück und andere Mahlzeiten bei den Übernachtungskosten herauszurechnen. Weitere Einzelheiten finden sich in den Lohnsteuerrichtlinien R 9.4 LStR - R 9.8 LStR oder in folgendem BMF-Schreiben: Steuerliche Behandlung von Reisekosten ab 2014.

Abrechnungsbelege

Die Belege für die entstandenen Reisekosten werden vom Arbeitgeber aus steuerlichen Gründen benötigt und werden der Reisekostenabrechnung daher beigefügt. Die Rechnungen sind durch den Arbeitnehmer dabei gegebenenfalls auf den Namen der Firma ausstellen zu lassen, um dieser den Vorsteuerabzug zu gewährleisten, sofern es sich nicht um Kleinstbetragsrechnungen handelt.

Sachbezugswerte für Mahlzeiten

Grundsätzlich sind vom Arbeitgeber oder auf dessen Veranlassung gewährte Mahlzeiten mit dem Sachbezugswert nach § 2 SvEV als geldwerter Vorteil zu versteuern. Allerdings unterbleibt die Erfassung der mit dem Sachbezugswert bewerteten Mahlzeit, wenn dem Arbeitnehmer anlässlich einer beruflich veranlassten Auswärtstätigkeit eine Verpflegungspauschale zusteht. Das ist dann der Fall, wenn der Arbeitnehmer innerhalb der Dreimonatsfrist mehr als acht Stunden auswärtig unterwegs ist, bzw. eine mehrtägige Auswärtstätigkeit mit Übernachtung vorliegt. Ist der Arbeitnehmer also weniger als 8 Stunden oder nach Ablauf der Dreimonatsfrist auswärtig unterwegs, so sind bei einer Gewährung von Mahlzeiten die entsprechenden Sachbezugswerte als Arbeitslohn anzusetzen. Bei geldwerten Vorteilen gilt allerdings eine Freigrenze von geplanten 50 Euro in 2025 (2024:50 Euro), bis zu welcher die Sachbezüge außer Ansatz bleiben.

Die Sachbezugswerte für Mahlzeiten betragen in 2025 (und 2024):

Frühstück:2,30 Euro (2,17 Euro)

Mittagessen:4,40 Euro (4,13 Euro)

Abendessen:4,40 Euro (4,13 Euro)

60 Euro Grenze beachten

Mahlzeiten, die den Preis von 60 Euro (inkl. Umsatzsteuer) überschreiten, dürfen nicht mit dem Sachbezugswert bewertet werden. In diesem Fall wird stattdessen ein Belohnungsessen unterstellt, das mit dem tatsächlichen Preis auch im Rahmen der Reisekostenabrechnung als steuerpflichtiger Arbeitslohn anzusetzen ist.

TOP ▲